Financiar imóvel fica mais difícil com o aumento dos saques da caderneta de poupança

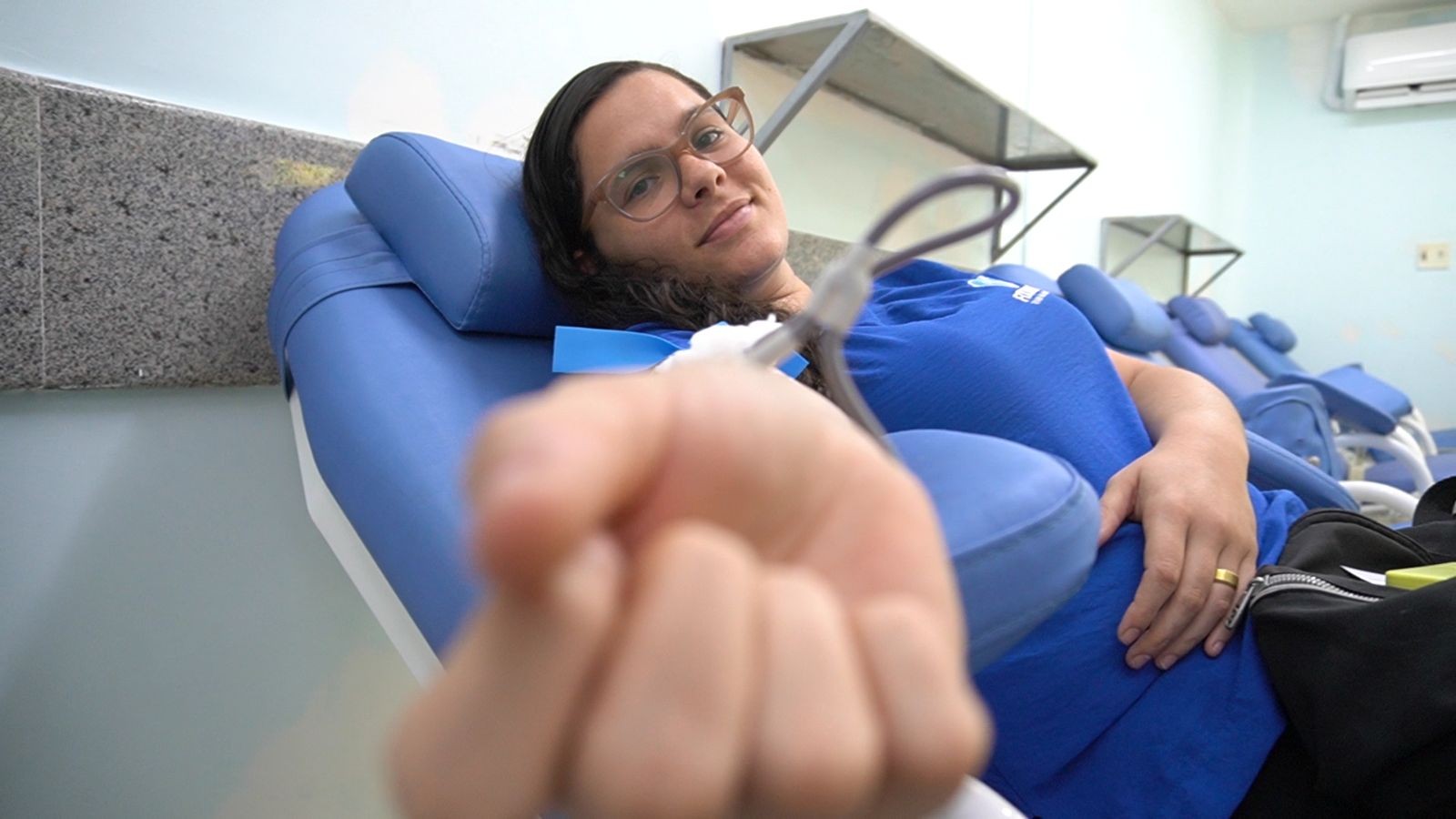

A partir de 1º de novembro, valem novas regras para concessão de empréstimos para imóveis de até R$ 1,5 milhão. O aumento dos saques da caderneta de poupança nos últimos anos tem tornando mais difícil a vida de quem vai financiar um imóvel. É a história de um casamento bem comum. A compra do imóvel com o financiamento imobiliário - “eterno enquanto dura”. Já o nervosismo de um jovem casal no dia tão esperado era atípico. Subiram no altar ainda esperando o sim… do banco! “A gente ficava inseguro. E agora? A gente vai ter que casar e vai ter que ir dormir na casa dos nossos pais? Porque não era assim que a gente sonhava, né”, conta a arquiteta e urbanista Jéssica Pecinato Teixeira. Foram meses de espera com o contrato pré-aprovado. A gerente dizia que o banco estava sem recursos para essa linha de crédito. A solução foi trocar o tipo de financiamento. "Foi com taxa mais alta, quase 1% a mais ao ano, então lá no final de 30 anos de financiamento vai pesar no bolso”, conta o especialista em cibersegurança Fabrício da Silva Teixeira. Apesar do imprevisto, esse foi um final feliz. Porque comprar um imóvel agora está mais difícil. O mercado imobiliário trabalha com projeto para o futuro, mas nenhum desses planos fica de pé sem crédito. No Brasil, a principal fonte dos financiamentos de imóveis é a poupança. E ela está secando. Desde a crise que veio com a pandemia, as famílias sacam recursos para pagar as contas ou aproveitar o rendimento de outras aplicações. E aí, na engenharia da economia: menos dinheiro pra emprestar leva a bancos mais seletivos e contratos de empréstimo com taxas mais altas. A começar pela Caixa, responsável pela maioria dos financiamentos imobiliários no país. A partir de 1º de novembro, valem novas regras para concessão de empréstimos para imóveis de até R$ 1,5 milhão. Na modalidade SAC - em que as parcelas são maiores no início e menores no final - o financiamento máximo vai diminuir de 80% para 70% do valor do imóvel. No sistema Price, que tem parcelas constantes, cai de 70 para 50% do valor. A partir de 1º de novembro, valem novas regras para concessão de empréstimos para imóveis de até R$ 1,5 milhão. Reprodução/Jornal Nacional “A diminuição dos recursos da poupança tem impactado uma das principais fontes de financiamento que os bancos têm. Então, nesse sentido, você teve uma redução da oferta do financiamento em todos os bancos. O que nós fizemos é tomar algumas medidas que estão entrando em vigor justamente pra conseguir atender a um número maior de pessoas até o final do ano, que é nossa meta aí, né”, explica Inês Magalhães, vice-presidente de Habitação da Caixa. A restrição de crédito projeta a casa própria mais distante para uma parcela importante da população. É a opinião do economista Alberto Ajzental. “O impacto é total na classe média. Famílias que estão em ponto de comprar, escolheram seus imóveis, fizeram pesquisa e estão atrás de crédito, elas podem ver o crédito sendo recusado”, diz o professor de economia da FGV Alberto Ajzental. LEIA TAMBÉM Financiamento de imóveis pela Caixa: entenda o que muda e quando muda Financiamento imobiliário: veja como pedir o crédito para o banco, e saiba o que pode facilitar a aprovação Portabilidade do financiamento imobiliário: entenda o que é e como fazer

A partir de 1º de novembro, valem novas regras para concessão de empréstimos para imóveis de até R$ 1,5 milhão. O aumento dos saques da caderneta de poupança nos últimos anos tem tornando mais difícil a vida de quem vai financiar um imóvel. É a história de um casamento bem comum. A compra do imóvel com o financiamento imobiliário - “eterno enquanto dura”. Já o nervosismo de um jovem casal no dia tão esperado era atípico. Subiram no altar ainda esperando o sim… do banco! “A gente ficava inseguro. E agora? A gente vai ter que casar e vai ter que ir dormir na casa dos nossos pais? Porque não era assim que a gente sonhava, né”, conta a arquiteta e urbanista Jéssica Pecinato Teixeira. Foram meses de espera com o contrato pré-aprovado. A gerente dizia que o banco estava sem recursos para essa linha de crédito. A solução foi trocar o tipo de financiamento. "Foi com taxa mais alta, quase 1% a mais ao ano, então lá no final de 30 anos de financiamento vai pesar no bolso”, conta o especialista em cibersegurança Fabrício da Silva Teixeira. Apesar do imprevisto, esse foi um final feliz. Porque comprar um imóvel agora está mais difícil. O mercado imobiliário trabalha com projeto para o futuro, mas nenhum desses planos fica de pé sem crédito. No Brasil, a principal fonte dos financiamentos de imóveis é a poupança. E ela está secando. Desde a crise que veio com a pandemia, as famílias sacam recursos para pagar as contas ou aproveitar o rendimento de outras aplicações. E aí, na engenharia da economia: menos dinheiro pra emprestar leva a bancos mais seletivos e contratos de empréstimo com taxas mais altas. A começar pela Caixa, responsável pela maioria dos financiamentos imobiliários no país. A partir de 1º de novembro, valem novas regras para concessão de empréstimos para imóveis de até R$ 1,5 milhão. Na modalidade SAC - em que as parcelas são maiores no início e menores no final - o financiamento máximo vai diminuir de 80% para 70% do valor do imóvel. No sistema Price, que tem parcelas constantes, cai de 70 para 50% do valor. A partir de 1º de novembro, valem novas regras para concessão de empréstimos para imóveis de até R$ 1,5 milhão. Reprodução/Jornal Nacional “A diminuição dos recursos da poupança tem impactado uma das principais fontes de financiamento que os bancos têm. Então, nesse sentido, você teve uma redução da oferta do financiamento em todos os bancos. O que nós fizemos é tomar algumas medidas que estão entrando em vigor justamente pra conseguir atender a um número maior de pessoas até o final do ano, que é nossa meta aí, né”, explica Inês Magalhães, vice-presidente de Habitação da Caixa. A restrição de crédito projeta a casa própria mais distante para uma parcela importante da população. É a opinião do economista Alberto Ajzental. “O impacto é total na classe média. Famílias que estão em ponto de comprar, escolheram seus imóveis, fizeram pesquisa e estão atrás de crédito, elas podem ver o crédito sendo recusado”, diz o professor de economia da FGV Alberto Ajzental. LEIA TAMBÉM Financiamento de imóveis pela Caixa: entenda o que muda e quando muda Financiamento imobiliário: veja como pedir o crédito para o banco, e saiba o que pode facilitar a aprovação Portabilidade do financiamento imobiliário: entenda o que é e como fazer